Zugegeben: Am Einfachsten ist es, Sie glauben an die Aussage, dass 100.000 € je Konto bei einer Bank abngesichert sind. Das bedeutet, Sie glauben an einen rechtlichen Anspruch. Da liegen Sie dann schon einmal richtig. Wenn Ihnen der tatsächliche Erhalt Ihrer Bankeinlagen aber wichtiger als ein Rechtsanspruch ist, wird die Sache allerdings komplizierter. Wenn Ihnen ein Rechtsanspruch ausreicht, brauchen Sie nicht weiter zu lesen. Ist es Ihnen dagegen wichtig, dass Sie aufgrund des Rechtsanspruch auch tatsächlich Ihr bei einer Bank angelegtes Geld zurückerhalten, empfehlen wir Ihnen weiter zu lesen.

Das Einlagensicherungsgesetz sieht einheitlich für Europa vor, dass je Kunde bei einem Institut bis zu 100.000 € abgesichert sind Für bestimmte Lebensituationen des Sparers gibt es eine zeitlich befristete Erhöhung auf 500.000 €, wenn das Geld zum Beispiel aus dem Verkauf einer Immobilie stammt (1) . Hierfür gibt es auch ein Rechtsanspruch. Dabei wird aber leicht übersehen, wem gegenüber dieser Rechtsanspruch besteht. Es besteht kein Rechtsanspruch gegenüber dem Gesetzgeber (Staat) sondern gegenüber dem Einlagensicherungssystem (Dies gilt für Banken, für Sparkassen gibt es ein anderes System. Vereinfacht gesagt: Die Sparkassen und Landesbanken unterstützen sich gegenseitig).

Hinweis: Es bei bei verschiedenen Bank eine weitere Absicherung durch den freiwilligen Einlagensicherungsfonds des Bundesverbandes deutscher Banken. Hier ist der Entschädigungsanspruch der Kunden höher. Ob die tatsächliche Werthaltigkeit auch höher ist, ist ein anderes Thema. Weil aber schon die Sache mit der gesetzlichen Einlagesicherung komplex genug ist, werden wir diese Form der Absicherung nicht weiter behandeln.

Jeden finanziellen Rechtsanspruch, den man hat, kann man natürlich gerichtlich durchsetzen. Ob dann aber tatsächlich Geld gezahlt wird, hängt davon ab, ob (in diesem Fall) das Einlagensicherungssystem ausreichend Geld hat.

Laut Einlagensicherungsgesetz ist es Ziel, dass die Banken bis zum 3. Juli 2024 0,8 % der Spar- und Kontoeinlagen der Kunden in das Einlagensicherungssystem eingezahlt haben. Sollten die Banken bis zu dem Zeitpunkt nicht in der Lage sein, dieses Geld aufzubringen, so gibt es eine zweite Frist bis zum 30. Juli 2028.

Um einschätzen zu können, ob das dort eingezahlte Geld dann (in Zukunft) ausreichend ist, um tatsächlich alle Einlagen bis zu 100.000 € zu decken, benötigt man umfangreiches Zahlenmaterial, welches nicht ohne weiteres verfügbar ist. Deshalb versuchen wir aus leichter verfügbaren Zahlen eine Annäherung zu dieser Frage zu finden.

Nach Zahlen aus dem Internet verfügte jeder durchschnittliche Haushalt im Jahr 2019 über ein Girokontoguthaben in Höhe von 7.100 € und über weitere Spareinlagen bei Banken in Höhe von 29.440 €. Bei rund 41,4 Millionen Einwohnern ergibt sich danach ein Anlagevolumen von 1.512 Milliarden €.

Diese Zahlen kann man näherungsweise mit Zahlen aus monatlichen Berichten der Deutschen Bundesbank in Verbindung setzen. Hiernach bestanden bei allen Banken und Sparkassen Ende Februar 2020 private Bankeinlagen in Höhe von 3.900 Milliarden. Ein Teil dieser Summe entfällt auf Unternehmen. Wobei auch die Gelder der meisten Unternehmen bis 100.000 € gesichert sind.

Probleme zur Ermittlung der notwendigen Geldbeträge ergeben sich auf Basis dieser Zahlen in vielerlei Hinsicht:

Einige Privatpersonen könnten mehr als 100.000 € auf den Konten einer Bank liegen haben. Dies scheint aber eher unwahrscheinlich, weil den meisten Sparern die 100.000 € Grenze bekannt ist. Sie verteilen deshalb ihre Anlagebeträge auf mehere Institute.

Bei Unternehmen vermuten wir dies nur in geringerem Umfang. Auch deshalb weil einige größere Unternehmen häufig Zahlungen zu tätigen haben, die weit über 100.000 € liegen. Als Arbeitshypothese nehmen wir deshalb an, dass nur 30% der Einlagen von Unternehmen tatsächlich geschützt sind. Wären mehr Einlagen der Unternehmen geschützt könnte es nach der folgenden Berechnung noch enger werden.

Wenn man die vorgenannten 1.512 Milliarden € als näherungsweise korrekt für private Bankeinlagen annimmt, entspricht dies rund 39 % aller Einlagen. Die verbleibende Einlagen von 61% wären also Unternehmen zuzuordnen, wovon annahmegemäss 30% geschützt (weil unter 100.000 €) sind. Im Falle einer Pleite aller Banken und Sparkassen müssten also in der Sicherungseinrichtung ein Vermögen von 39% plus 18,3% (das sind die 30% von 61% der auf Unternehmen anfallenden Einlagen), also gerundet 57% vorhanden sein, um alle Ansprüche zu befriedigen. 57% der zu schützenden Einlagen von rund 3.900 Mrd. € sind 2.223 Mrd. €.

Wenn dann das Einlagensicherungssystem aufgefüllt ist, würden aber für die Entschädigung der Sparer nur rund 12 Milliarden € zur Verfügung stehen. (0,8% Der Summe an privaten Einlagen von 3.900 Mrd €.)

Diese große Lücke von 2.211 Mrd € würde natürlich nur anfallen, wenn alle Banken insolvent wären. (Für 2.233 € würde der Rechtsanspruch bestehen, für die bis Ende 2024 bzw. 2028 12 Mrd. € im Topf der Sicherungseinrichtungen vorhanden wären)

Wir nehmen also an, es würde nicht alle Banken betreffen, wohl aber die vier Großbanken. Ob das unrealstisch ist, sei dahin gestellt. 2008 zeigte sich jedenfalls, dass eine große Ansteckungsgefahr bestand.

Man kann sich jetzt also die Zahlen der vier deutschen Großbanken anschauen, die ebenfalls im Monatsbericht der Deutschen Bundesbank veröffentlicht sind. Hier betrug die Summe an Sparkonten und Einlagen 765 Milliarden €. Unterstellt man, dass von dieser Größe wiederum 57% auf geschützte private Einlagen und Einlagen von Unternehmen entfallen, so ergibt sich ein Betrag von 436 Milliarden €. Dem würde im optimalen Fall ein Guthaben in dem Einlagensicherungssystem von geschätzt 12 Milliarden gegenüberstehen.

Das reicht natürlich nicht aus, um alle Ansprüche zu befriedigen.

Allerdings ist zu berücksichtigen, dass im Falle einer Bankenpleite nicht alle Gelder verloren sind. Eine Insolvenz bedeutet, dass die Bank mehr Verbindlichkeiten zu erfüllen hat (Spareinlagen sind Verbindlichkeiten der Bank gegenüber den Kunden) als noch an Vermögen zur Verfügung steht. Es lassen sich aber Annahmen über mögliche Verluste von Bankvermögen simulieren. Je nachdem welches Szenario man zugrunde legt, könnten trotz der Leistung aus dem Einlagensicherungssystem Verluste bleiben. Diese Simulationen sind allerdings nur überschlägig zu erstellen, da vielfältige Wechselwirkungen bestehen. In einer sehr überschlägig gegen Simulation, in der wesentliche Anlagen der Banken zwischen 15-50 % Wertverlust hätten, könnten nicht gedeckte Verluste von mehr als 20% verbleiben. Dies hängt natürlich auch davon ab, welche und wie viele Banken in Schwierigkeiten geraten. Zu beachten ist auch, dass weitere Einflussfaktoren zu geringeren oder höheren Verlusten führen könnten. Total unrealistisch sind solche Situationen allerdings nicht.

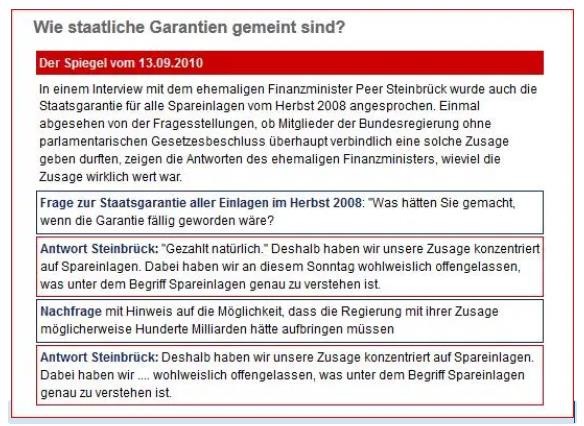

Ob es im Falle einer Schieflage tatsächlich zu einer Insolvenz einer oder mehrer Banken kommt, oder ob der Staat hier wieder rettend eingreift, lässt sich natürlich nicht vorab sagen. Der Staat ist jedenfalls nicht verpflichtet, Banken zu retten. (Siehe dazu auch unseren Beitrag: Banken – Sicherheit durch Staatsgarantien) Und auch die Staatsgarantie, die 2008 ausgesprochen wurde ist mit Vorsicht zu genießen. Hierzu ein Auszug aus dem Spiegel mit einem Interview des damaligen Finanzministers:

Sollte es dennoch einmal zu einer bedeutender Bankeninsolvenz kommen, und es entstehen für den Sparer Verluste, die über die möglichen Leistungen des Einlagensicherungssystem hinausgehen, so könnten sich weitere Probleme aus dem wenig bekannten Sanierungs- und Abwicklungsgesetz ergeben. Dieses Gesetz greift genau genommen vor der Insolvenz, um eine geordnete Abwicklung der Bank zu ermöglichen. In einem möglichen (nicht zwingenden) Szenario könnten Ansprüche der Gläubiger der Banken (also auch der Sparer) nicht mit Geldleistungen befriedigt werden, sondern diese könnten in Aktien der zu rettenden Banken umgewandelt werden (§§90,91 SAG). Wohl gemerkt, dies alles im Konjunktiv, aber total ausgeschlossen ist es nicht.

Vereinzelt wird im Internet argumentiert, dass durch das Sanierungs- und Abwicklungsgesetz (SAG) eine komplette Enteignung der Sparer drohe. Diese Behauptung ist nicht korrekt, wie CORRECTIV in einem ausführlichen Beitrag beschreibt. Einschränkungen – wie beschrieben – könnten sich dennoch ergeben :

„Unsere Bewertung: Größtenteils falsch. Die Überschrift suggeriert die „komplette Enteignung“ von Bürgern per Gesetz. Eine solche findet nicht statt. Kunden mit Einlagen von mehr als 100.000 Euro können allerdings mit diesem Geld für die Rettung der Bank haften. Kapital außerhalb der Bank ist nicht betroffen.“ (2)

Betrachten Sie dies alles nur als extrem Szenario, die Eintrittswahrscheinlichkeit können wir nicht kalkulieren.

Dennoch selbst wenn relativ hohe Verlustrisiken nur eine kleine Eintrittswahrscheinlichkeit haben sollten, sollte man versuchen diese Risiken durch Diversifikation zu minimieren. Diversifizieren kann man sowohl innerhalb einer Anlageklasse (also zum Beispiel eine breitere Streuung innerhalb der Festgeld- und Tagesgeldanlagen) als auch über andere Anlagenklassen hinweg.

Links/Hinweise:

(1) § 8 Abs. 2 bis 4 des Einlagensicherungsgesetzes (EinSiG).